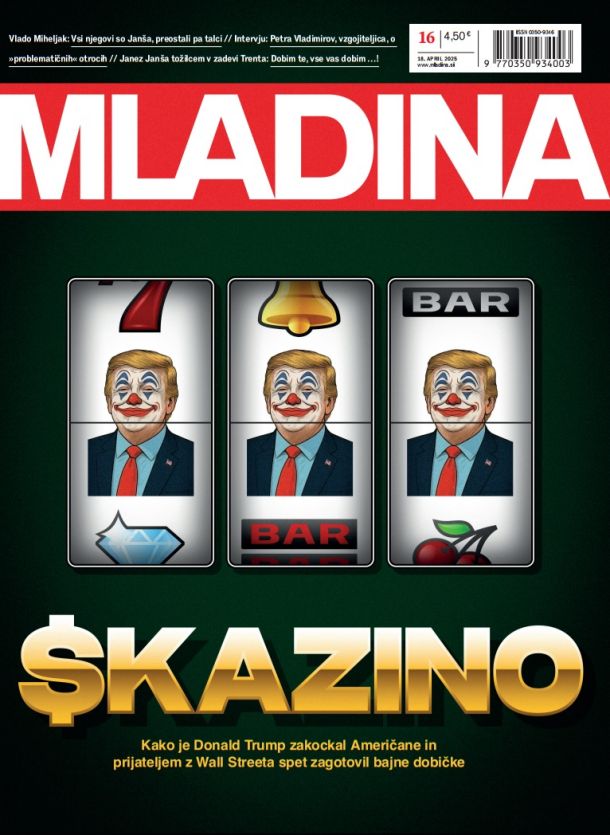

13. 3. 2013, 09:05 | Ekonomija

Banke z dovoljenjem za pranje denarja

Bankirji na Wall Streetu v New Yorku v zadnjih dneh gotovo slavijo. Njihovi dobički in nagrade so spet enako visoki kot takrat, ko so ti bogataši imeli na voljo milijarde davkoplačevalskih dolarjev, s katerimi so si pomagali prebroditi krizo, ki so jo sami povzročili. Navadne državljane pa še vedno tepe visoka brezposelnost, zniževanje plač, visoki dolgovi, Dean Baker, makroekonomist in eden od direktorjev inštituta Center for Economic and Policy Research v Washingtonu, piše na portalu Truthout.

Vremena so se bankirjem z Wall Streeta še dodatno razjasnila prejšnji teden, ko je generalni javni tožilec Eric Holder odboru za pravosodje v senatu dejal, da bi moralo ministrstvo za pravosodje omejiti svoje tožilce pri obravnavanju velikih bank, ker bi obsodba njihovih vodilnih lahko povzročila finančno nestabilnost. »Ne samo, da velike banke lahko računajo na davkoplačevalski denar za reševanje, ko ga potrebujejo, zdaj si lahko tudi delijo dobičke s prekupčevalci z drogami,« opozarja Baker. Banka HSBC je namreč priznala pranje denarja za mehiški kartel za preprodajo drog, pa jo je odnesla samo s plačilom kazni.

Dean Baker opozarja, da zgolj skrb ministrstva za pravosodje za finančno stabilnost ni nujno pravi razlog, zakaj se velikim bankam ni treba bati kazenskega pregona in obsodbe. Ko je Enron bil leta 2002 pred propadom, ker so njegovi nelegalni posli prišli v javnost, je nekdanji finančni minister Robert Rubin, ki je bil takrat že v službi na banki Citigroup, poklical enega od nekdanjih sodelavcev na ministrstvu in ga prosil, naj se z bonitetnimi agencijami dogovori, da bodo preložile znižanje bonitetne ocene za Enron.

Banka Citigroup je takrat namreč imela pri Enronu za več milijonov dolarjev terjatev. Če bi Rubinu uspelo, da bi bonitetne agencije preložile znižanje bonitetne ocene za Enron, bi Citigroup imela dovolj časa, da bi večino teh terjatev še pravočasno prodala naprej in se jih tako znebila. Toda nekdanji sodelavec na ministrstvu za finance je Rubinovo prošnjo zvrnil, ko so informacije o njegovem posredovanju prišle v javnost, se je Rubin branil, da ga je skrbela stabilnost na finančnih trgih.

»Povsem mogoče je, da odpor zoper kazenski pregon velikih bank predstavlja enako vrsto skrbi za finančno stabilnost, kot jo je izrazil Rubin oziroma je to izgovor, s katerim ministrstvo za pravosodje opravičuje svojo napako, da ni kazensko preganjalo svojih mogočnih prijateljev z Wall Streeta. Te možnosti v Washingtonu nikoli ni mogoče izključiti,« piše Baker.

Kljub temu je tudi mogoče, da ministrstvo za pravosodje res verjame, da bi obsodba Bank of America ali JP Morgan zaradi kriminalnih aktivnosti res potonila gospodarstvo. Če je to res, je razdružitev velikih bank še manj verjetna. Temeljni argument, zakaj so banke prevelike, da bi smele propasti, je namreč, da nosijo prevelike rizike. Načeloma, ko se banka ali druga družba ukvarja s tveganimi posli, tisti, ki vanjo investirajo ali ji posojajo denar, zahtevajo višji donos. Če je zagotovljeno, da bo vlada rešila banko, če bo zašla v težave, imajo investitorji zelo malo razlogov, da bi realno ocenili tveganje. To pomeni, da bo še več denarja šlo v banko, ki je prevelika, da bi lahko padla, ta pa lahko brez skrbi prevzema vedno večje rizike, vodilnim, ki te posle opravljajo, pa izplačuje vedno višje nagrade.

Velike banke so z zagotovili, da se jim ni treba bati kazenskega pregona, dobile še dovoljenje za sodelovanje v kriminalnih poslih. Ti posli so zelo vabljivi, kajti trgovci z drogami in druge kriminalne združbe imajo veliko denarja, ki ga je treba oprati. »Zakoni so dejansko napisani tako, da banke odvračajo od tovrstnih poslov. Toda če generalni državni tožilec reče, da jih v primeru, ko gre za velike banke, ni mogoče v celoti izvajati, dejansko pove, da jim država daje spodbudo za kršitve zakonov z namenom ustvariti čim večje dobičke,« navaja Dean Baker.

Spomni še, da je namen protimonopolne zakonodaje ščititi državo pred podjetji, ki bi zaradi velikosti lahko zlorabila prevladujoč položaj na trgu. Načeloma je mogoče na podlagi določb zakona za varstvo konkurence telekomunikacijsko podjetje, ki potrošnikom zaradi prevladujočega položaja na trgu zaračuna na mesec 10 dolarjev preveč, prisiliti, da odproda del dejavnosti, zmanjša tržni delež in tako omogoči konkurenco. Toda zakaj ta zakon ne velja za banke, ki jim velikost omogoča, da ustvarjajo dobičke s posli s trgovci z drogami in nekaznovanimi morilci?

Pisma bralcev pošljite na naslov pisma@mladina.si. Minimalni pogoj za objavo je podpis z imenom in priimkom ter naslov. Slednji ne bo javno objavljen.